Fiscalité des BSPCE : nouveautés et chausse-trappes de la réforme

Contexte et propos introductifs

Le régime fiscal des Bons de Souscription de Parts de Créateur d’Entreprise (« BSPCE »), outils de partage de valeur essentiels pour la compétitivité des start-ups, a fait l’objet de nombreux ajustements ces dernières années, en vue (généralement) de renforcer leur attractivité[1].

En pratique, et sans entrer ici dans le détail, cet instrument permet aux entreprises de moins de 15 ans d’offrir la possibilité à leurs salariés et mandataires sociaux de souscrire, à une date ou pendant une période donnée, des actions de la société émettrice pour un prix déterminé à l’avance – prix qui doit, en principe, refléter la valeur de marché de l’action sous-jacente à la date d’attribution des bons. Ce mécanisme est particulièrement intéressant pour les entreprises éligibles dès lors qu’il n’emporte aucune cotisation sociale pour la société émettrice (à la différence des autres mécanismes d’intéressement gratuits tels que les stock-options ou les actions gratuites) et permet d’éviter aux bénéficiaires tout événement taxable à la date d’exercice de ces bons.

Si le régime applicable aux BSPCE reste largement avantageux, la loi de finances pour 2025 a introduit plusieurs modifications qui pourraient s’avérer, dans certaines situations particulières, préjudiciables pour les bénéficiaires de BSPCE. C’est ici l’occasion de revenir sur ces récentes modifications, dans un contexte où de nombreux acteurs, légitimement inquiets au sujet de cette réforme, ont pu hâtivement voir le verre « aux trois-quarts vide ».

Conséquences de la loi de finances pour 2025 sur les opérations de réinvestissement de titres issus de l’exercice de BSPCE

Avant l’entrée en vigueur de la loi de finances pour 2025, l’article 163 bis G du code général des impôts (« CGI ») prévoyait que le gain net réalisé par les contribuables lors de la cession des titres issus de l’exercice de BSPCE était imposable dans les conditions prévues à l’article 150-0 A et aux paragraphes 1. ou 2. de l’article 200 A du CGI, c’est-à-dire selon le régime des plus-values mobilières[2] ou, sur option du contribuable, au barème progressif de l’impôt sur le revenu. Ce gain net était, de ce fait, traité comme un gain « unique » et correspondait à la différence entre : (i) le prix de cession des actions sous-jacentes aux bons et (ii) le prix d’exercice desdits bons.

La loi de finances pour 2025 impose désormais aux contribuables (ayant souscrit leurs titres à compter du 1er janvier 2025) de « scinder » ce gain en deux catégories :

- le gain d’exercice, correspondant à la différence entre : (i) la valeur de marché des actions sous-jacentes aux bons à la date de leur exercice et (ii) le prix d’exercice desdits bons. Ce gain d’exercice est dorénavant traité comme un avantage salarial mais reste imposé selon le taux applicable aux plus-values mobilières ou, sur option du contribuable, au barème progressif de l’impôt sur le revenu[3].

- le gain de cession, correspondant à la différence entre : (i) le prix de cession des actions sous-jacentes aux bons et (ii) la valeur réelle de ces actions au jour de l’exercice desdits bons. Ce gain est en principe imposable dans la catégorie des plus-values mobilières, sous réserve du nouveau régime applicable aux gains de « management packages» récemment introduit à l’article 163 bis H du CGI[4].

A première vue, cette modification introduite pourrait être vue comme étant purement « sémantique » puisque ces deux gains seraient en principe imposables au même taux, exception faite toutefois du cas où le bénéficiaire de BSPCE n’aurait pas respecté la condition de présence minimale de 3 ans à la date de cession des titres. Dans une telle hypothèse, la réforme pourrait se révéler favorable puisque le taux d’impôt sur le revenu de 30% (au lieu de 12,8%, soit 47,2% de taux effectif d’imposition) ne s’applique qu’au « gain d’exercice » des BSPCE et non au « gain de cession ».

Par ailleurs, les bénéficiaires de BSPCE exerçant généralement leurs bons préalablement à un événement de liquidité, ils ne réalisent en pratique souvent qu’un « gain d’exercice ».

Mais le diable se niche dans les détails : techniquement, cette distinction (i.e., « dualité » du gain) a pour effet très concret d’interdire l’application au « gain d’exercice » des régimes de « sursis » ou de « report » d’imposition en cas d’apport des titres issus de l’exercice des BSPCE. En effet, tout réinvestissement ne pourrait plus être analysé comme une opération intercalaire, permettant de différer l’imposition à une date ultérieure[5].

Pour rappel, l’application d’un régime de « différé » d’imposition avait longtemps été contestée par l’administration fiscale et avait fait l’objet d’un recours pour excès de pouvoir contre une position publiée au BOI. Le Conseil d’Etat avait finalement confirmé en février 2024 la possibilité pour les attributaires de BSPCE de bénéficier d’un régime de neutralité en cas d’apport de titres issus de l’exercice de ces bons[6].

Cette modification pourrait ainsi s’avérer préjudiciable pour les bénéficiaires de BSPCE dans le contexte d’opérations de réorganisation où ces derniers seraient tenus d’exercer leurs bons et de réinvestir tout ou partie des titres issus de ces BSPCE (puisqu’ils se retrouveraient dans l’obligation de (pré)financer l’impôt sur le gain d’exercice). Il conviendra donc de veiller à ce que les bénéficiaires de BSPCE puissent obtenir, à tout le moins, une liquidité minimale leur permettant de financer cette imposition et de réinvestir sereinement dans le cadre d’une prochaine opération (ce qui est d’ailleurs généralement le cas).

Notons que certains députés se sont saisis de ce sujet et qu’une proposition de loi a récemment été déposée à l’Assemblée nationale pour permettre de revenir sur cette réforme et préserver l’attractivité de cet instrument auprès des start-ups françaises et étrangères[7] [8].

Application conjointe du régime des BSPCE et du nouveau dispositif relatif aux gains de « management packages »

Comme déjà évoqué, la loi de finances pour 2025 a également introduit un dispositif spécifique applicable aux gains dits de « management packages ».

L’introduction d’un tel dispositif pourrait ainsi entraîner un « télescopage » entre les deux textes dès lors que l’article 163 bis H du CGI prévoit expressément que les gains de cession (tels que définis ci-dessus) réalisés sur des titres issus de l’exercice de BSPCE sont susceptibles d’entrer dans le champ d’application de ce nouveau dispositif[9].

Pour rappel, l’article 163 bis H du CGI prévoit que les gains nets réalisés sur des titres souscrits ou acquis par des managers et qui sont la contrepartie de leurs fonctions doivent désormais recevoir, par principe, la qualification de traitements et salaires et être imposables, par exception, dans la catégorie des plus-values mobilières dans la limite d’un plafond fixé à trois fois (« 3x ») le ratio de performance financière de la société dans laquelle le manager a investi (ou s’est vu attribuer gratuitement des titres) ; lequel plafond doit être appliqué au prix de souscription/acquisition des titres. Au-delà de ce plafond, le gain net réalisé sera imposable à un taux maximum de 59%[10].

Le plafond introduit par ce nouveau dispositif est déterminé par l’application de la formule suivante :

Quote-part imposable en plus-value = Prix payé x (3 x VRsortie / VRentrée) – Prix payé

- Le « Prix payé » correspond en pratique au prix de souscription/acquisition des titres.

- La VRsortie s’entend de la valeur réelle de la société émettrice à la date de transfert des titres (i.e., la date de la cession ou de toute autre opération mentionnée à l’article 150-0 B du CGI – e.g., fusion, scission, conversion, division, apport à une société soumise à l’impôt sur les sociétés).

- La VRentrée s’entend de la valeur réelle de la société émettrice à la date d’acquisition ou de souscription desdits titres (ou, s’agissant des actions gratuites, celle de leur attribution).

L’application de ce nouveau dispositif sera relativement limitée dans la majeure partie des cas puisque, comme dit précédemment, les titulaires de BSPCE ne réalisent généralement qu’un « gain d’exercice » (au sens de la rédaction modifiée de l’article 163 bis G du CGI), par définition exclu du champ d’application du nouveau dispositif spécifique applicable aux gains de « management packages ». Dit autrement, le gain net réalisé sur les titres issus de l’exercice des BSPCE devrait, comme préalablement à cette réforme, être intégralement imposable au taux des plus-values mobilières, sans risque d’être imposé (pour partie) au taux de 59%.

Cela étant rappelé, dans l’hypothèse où les titulaires de BSPCE exerceraient leurs bons en dehors d’un événement de liquidité (e.g., dans l’hypothèse où leurs instruments arriveraient prochainement à caducité ou dans un contexte de mobilité internationale), ces derniers pourraient réaliser à la fois un « gain d’exercice » et un « gain de cession » (au sens de la rédaction modifiée de l’article 163 bis G du CGI). Se posera alors la question de l’application du nouveau dispositif de l’article 163 bis H du CGI s’il devait être considéré que le « gain de cession » est réalisé en contrepartie des fonctions de salarié (ou de dirigeant) du bénéficiaire concerné (des précisions sur ce point sont attendues prochainement de la part des services de Bercy pour avoir une meilleure compréhension des « marqueurs » devant entraîner l’application dudit dispositif, notamment dans un contexte où ces instruments – à l’instar des actions gratuites – ne peuvent être attribués qu’à des salariés et mandataires sociaux).

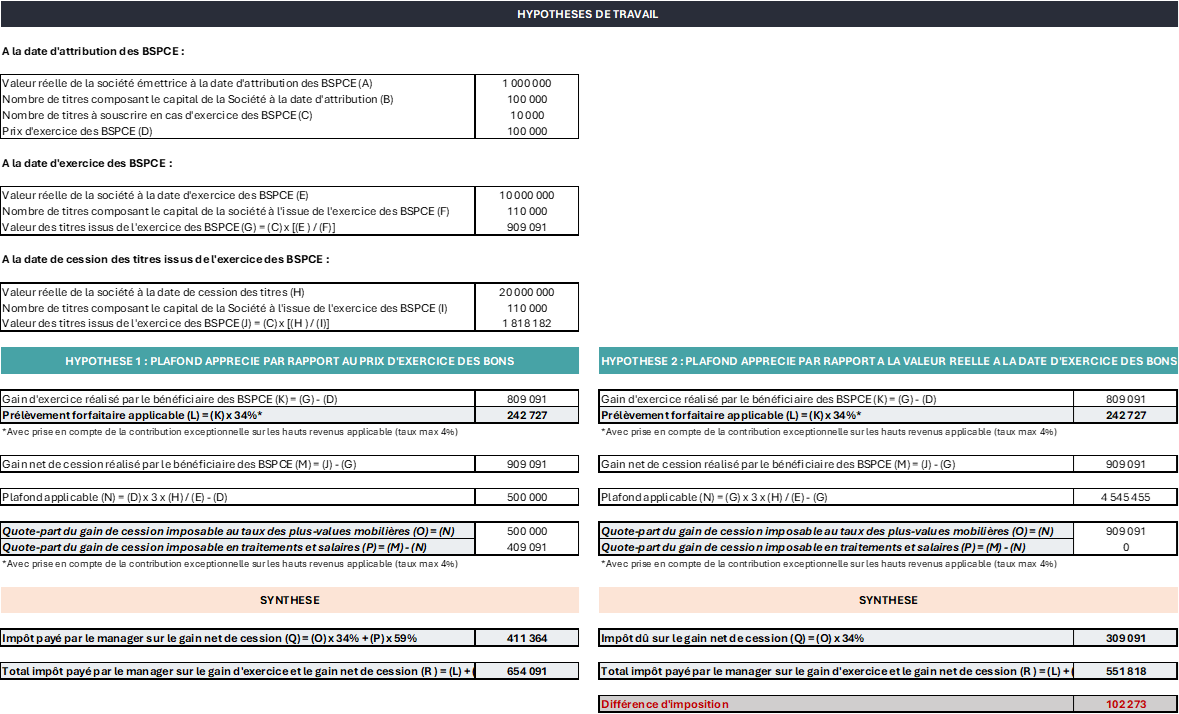

Si le nouveau texte prévu à l’article 163 bis H du CGI venait à s’appliquer au « gain de cession » des titres issus de l’exercice des BSPCE, les bénéficiaires supporteraient très probablement une imposition au taux de 59% sur la majeure partie de leur gain dans la mesure où l’appréciation du plafond serait déterminée, en l’état actuel du texte, par référence au prix d’exercice de ces bons (qui, par construction, ne reflèterait plus la valeur réelle des titres reçus à leur date d’exercice) alors que la performance financière de la société émettrice serait, quant à elle, appréciée entre la date d’exercice des BSPCE et la date de cession des titres issus de leur exercice.

Il ressort de ce nouveau dispositif que la méthode de calcul prévue pour la détermination du plafond manque de cohérence puisqu’elle tend à retenir des éléments appréciés à des dates différentes. En effet, le prix d’exercice/souscription renvoie à la valeur des titres à la date d’attribution des BSPCE alors que le ratio de performance financière est apprécié à partir de la valeur de la société à la date d’exercice des bons[11]. Cette incohérence ne nous semble d’ailleurs pas avoir été voulue par le législateur dans la mesure où ce même sujet a été « contourné » dans l’hypothèse d’une attribution gratuite d’actions[12].

Exemple illustratif de l’impact de la méthode de calcul du plafond :

Cette incohérence dans la méthode de calcul du plafond a fait l’objet de discussions avec les services de Bercy dans le cadre des échanges qui ont lieu actuellement entre les différents acteurs du private equity[13]. Nous comprenons à cet effet que Bercy aurait accepté de procéder à des ajustements (techniques) de ce dispositif et d’appliquer le ratio de performance à la valeur réelle des titres à la date de leur souscription.

Cela étant, de tels ajustements nous sembleraient devoir être adoptés par la voie législative dès lors qu’ils requièrent une modification de la lettre même de l’article 163 bis H du CGI. Espérons donc que ces derniers pourront être votés dans le cadre d’une prochaine loi de finances rectificative pour 2025, avec effet rétroactif.

Dans l’attente de ces ajustements, et en dehors de situations exceptionnelles, il est ainsi recommandé aux bénéficiaires de BSPCE d’attendre une liquidité effective avant d’exercer leurs bons.

Impossibilité de loger les titres issus de l’exercice des BSPCE au sein d’un plan d’épargne en actions (« PEA ») ou un plan d’épargne salariale

Pour rappel, la possibilité de loger des titres issus de l’exercice de BSPCE au sein d’un PEA a fait l’objet de nombreuses discussions au cours de ces dernières années.

L’administration considérait historiquement que les titres souscrits en exercice de BSPCE ne pouvaient être inscrits sur un PEA ou un plan d’épargne salariale (et ne pouvaient donc pas bénéficier du régime spécifique applicable aux gains générés dans le cadre de ces plans). Le Conseil d’Etat a été saisi en 2023 de la question spécifique de l’éligibilité des bénéficiaires de BSPCE à souscrire les titres sous-jacents aux BSPCE par l’intermédiaire d’un PEA et a donné tort à l’administration en considérant que la doctrine administrative ajoutait à la loi et était donc « illégale »[14].

L’administration avait ainsi pris acte de cette position et ajusté sa doctrine en supprimant les alinéas litigieux, ouvrant ainsi la voie à la souscription des actions sous-jacentes aux BSPCE par l’intermédiaire d’un PEA ou un plan d’épargne salariale, impliquant nécessairement que le prix d’exercice des bons soit versé depuis le compte-espèce du plan.

La loi de finances pour 2025 est venue définitivement clore ce débat en interdisant (rétroactivement), pour les bons attribués ou exercés à compter du 10 octobre 2024, la possibilité de loger les titres issus de l’exercice des BSPCE au sein de ces « enveloppes »[15]. A noter que cette modification est alignée avec le fait que le recours au PEA est désormais interdit, et cela depuis le 15 février 2025 (soit la date de publication de cette loi de finances), pour les investissements des managers entrant dans le champ de l’article 163 bis H du CGI[16].

Auteurs : Paul de France, Harold Turot et Charles Ghuysen.